【LegalOn Technologies 法務レクチャー】

課税も免税も悩み多し

続・インボイスの備え

今年10月に始まる「インボイス制度」は、取引先の制度への登録の有無や売上高といった相手の状況により自社の必要な対応が変わる複雑な制度だ。フリーの個人や小規模な事業者との取引には注意を要する。今回は、経過措置などを含むこれらの難解な仕組みについて、前回に続きLegalOn Technologiesの柄澤愛子弁護士と見ていく。

日本法人を設立した中国企業。日本に進出するアジア外資系企業もインボイス制度への対応を迫られる=東京(NNA撮影)

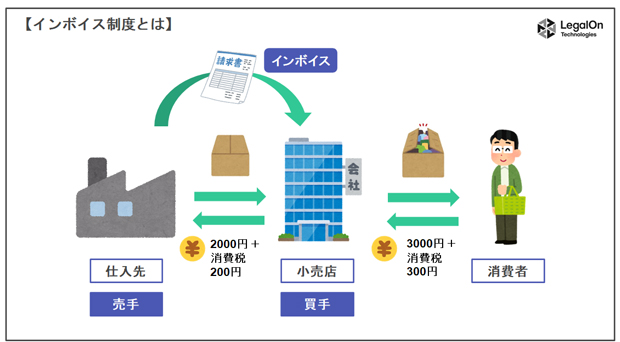

前号に続き、インボイス制度を取り上げます。改めて、制度の概要について振り返りましょう。

2023年10月1日からインボイス制度が開始します。これは消費税に関する制度です。事業者が消費税の仕入税額控除(事業者が売り上げの消費税を支払う際、仕入れや経費にかかった消費税額分を差し引ける仕組み)を受けるために、取引においてインボイスの交付・保存が必要となる、という制度になります。

つまり、仕入税額控除を受けて支払う消費税を低くするためには、取引において、インボイスと呼ばれる決められた事項が記載された請求書の交付・保存をしなくてはいけないことになります(ただし、簡易課税制度を適用している場合は、インボイスを保存しなくても仕入税額控除を受けることができます)。

出所:LegalOn Technologies

◆Lecture1

フリーなら申告不要?

「免税事業者」の条件

【アジア向けに小売業を営む会社の経理部で部長のAさんと、7月に配属された新人Bさんの会話】

新人B:確か、売り上げが1,000万円以下のフリーランスなどは消費税を支払う必要がないと聞いた気がします。フリーランスから仕入れた場合などはどうなるのでしょうか?

A部長:その通りです。基準時間、つまり2年前の課税売上高が1,000万円以下だったフリーランスなどの事業者は免税事業者となります。免税事業者は消費税の申告と納付を行う必要はありません。

新人B:そのあたりは、新制度で何か変わりますか?

A部長:インボイス制度が始まる前は、免税事業者から仕入れた場合でも仕入税額控除はできましたが、インボイス制度が始まった後は、免税事業者から仕入れた場合は仕入税額控除ができないことになります。

新人B:えっ、そうなんですか!?

A部長:そうなんです。免税事業者の扱いについても見てみましょう。

課税期間(個人事業者は暦年、法人は事業年度)の基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が1,000万円を超える事業者は、消費税の納税義務者となり、消費税の申告と納付を行う必要があります。こうした事業者を課税事業者と呼びます。

これに対して、課税期間の基準期間の課税売上高が1,000万円以下の事業者は、原則として消費税の納税義務は免除され、消費税の申告と納付を行う必要はありません。この事業者は免税事業者と呼びます。小規模の事業者、特に個人事業者などは免税事業者に該当することがあります。

なお、基準期間の課税売上高が1,000万円以下の事業者であっても課税事業者となる例外もありますので、別途確認する必要があります。

◆Lecture2

免税事業者と取引

6年間は経過措置

前述したようにインボイスを発行するためには、事前に「インボイス発行事業者」の登録を受ける必要がありますが、この登録を受けることができるのは課税事業者であることが必要です。

免税事業者は、インボイス発行事業者の登録を受けることはできません。ただし免税事業者、つまり課税期間の基準期間の課税売上高が1,000万円以下であっても課税事業者となることはできます。あえて課税事業者となり、インボイス発行事業者の登録を受けることは可能です。当然、課税事業者は消費税の申告と納付を行う必要があります。

インボイス制度には経過措置が設けられています。免税事業者など、インボイス発行事業者以外の者と取引をしてインボイスの交付・保存がなかった場合でも、制度の開始後6年間は仕入税額の一定割合を控除することができます。

具体的には、インボイスの交付・保存がなかった場合でも、初めの3年間(23年10月1日~26年9月30日)は仕入税額の80%が、その後の3年間(26年10月1日~29年9月30日)は仕入税額の50%が控除されます。

◆Lecture3

企業が準備すべきこと

取引先への要請に注意

新人B:インボイス制度全体について、かなり分かってきました。わが社で対応することも考えないといけませんね! ああそうだ、仕入れ先がインボイス発行事業者の登録を受けるかどうか確認しなきゃ。インボイスを交付してもらわないと困りますし。

A部長:そうですね。インボイスの交付を受けられない場合でも経過措置がありますので、一定の割合での控除は受けることができますが、できればインボイスを発行してほしいところですね。

新人B:もし、取引先が免税事業者だった場合は・・・・課税事業者になってもらって、インボイス発行事業者の登録を受けるようお願いすることになりますか?

A部長:そうですね。ただ、お願いすること自体は問題ありませんが「課税事業者にならなければ契約は打ち切り」と一方的に通告したり、一方的に取引価格をとても低く変更したりすると、独占禁止法や下請法などに違反する可能性が出てきます。

新人B:なるほど。それは注意が必要ですね。

A部長:免税事業者はフリーランスなども多く、交渉において力関係が生じやすいから、気を付けないといけないということですね。

まずは、自社が売り手となる場合のために、インボイスを発行することができるようにしておきたいところです

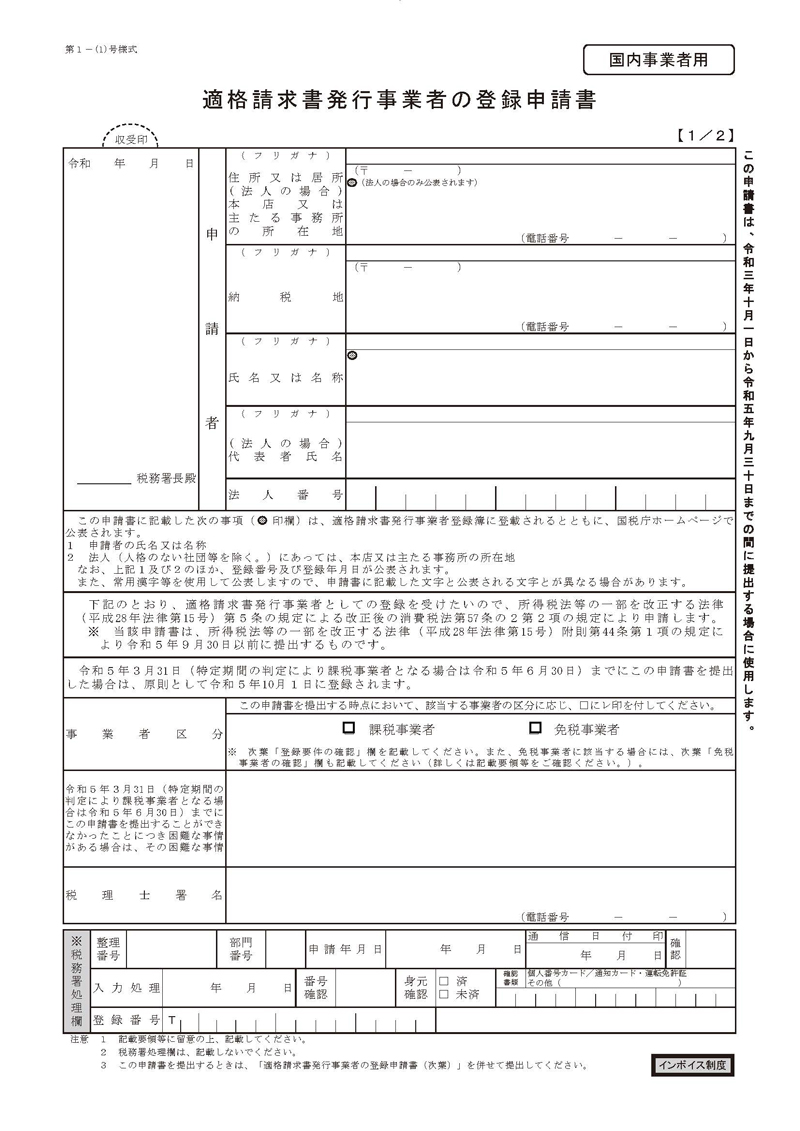

具体的には「適格請求書発行事業者の登録申請書」を提出し、税務署の審査を経て登録されることになります。登録された場合は、登録番号などが通知・公表されます(「国税庁適格請求書発行事業者公表サイト」で公表)。

出所:国税庁「適格請求書発行事業者の登録申請書(国内事業者用)」

実は、登録の申請手続きは一昨年、21年10月1日から始まっています。インボイス制度が始まる23年の10月1日からの登録を受けるためには、同9月30日までに納税地を所管する税務署長に登録申請書を提出する必要があります。

まだ申請手続きをしていない事業者は、なるべく早く登録申請を行うことが望ましいです。その際には、例えば新たな書式の請求書を用意するのか、それとも現在交付している請求書に項目を追加してインボイスにするのかなど、インボイスをどういう形式で作成・交付するのかについても具体的に検討しておく方がよいでしょう。

そして、自社が買い手となる場合のために、仕入れ先などの売り手からはインボイスを発行してほしいところです。仕入れ先には、インボイス発行事業者として登録するのか、そして登録をした場合は、その登録番号などを確認しておくのが望ましいです。

また、仕入れ先が個人事業者など免税事業者だった場合は、仕入税額控除ができないことを考慮して、可能であれば課税事業者となるようにお願いをする、取引価格の再交渉を行う、といった対応をすることが考えられます。ただしこのとき、独占禁止法に違反しないように注意しましょう。

インボイス制度の開始に伴って仕入れ先との取引条件を見直す時、どのような行為が独占禁止法等に違反する可能性があるのかについては、公正取引委員会のウェブサイトなどを参照ください(「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」)。

柄澤愛子(からさわ・あいこ)